La mayoría de la población en nuestro país se encuentra en un nivel vulnerable respecto a su alfabetización y educación financiera; una vez más las mujeres son quienes registran un promedio de conocimientos financieros inferior al de los hombres. Lo más importante es plasmar los gastos, ya sea en una libreta o aplicaciones gratuitas para el teléfono celular que te permiten de manera muy fácil llevar a cabo el control de tus ingresos y de tus gastos para así poder tomar decisiones más informadas, inteligentes y ventajosas para la economía familiar.

Ciudad de México, 30 de julio (SinEmbargo).- En México, únicamente alrededor del 30 por ciento de la población tiene conocimientos sobre finanzas personales, reflejando que en el país la educación financiera es un tema que poco se toma en cuenta, sin embargo, ante el panorama económico actual, esta falta de conocimientos sobre la administración de los ingresos representa una gran desventaja que puede provocar crisis monetarias importantes en los hogares mexicanos.

De acuerdo con la Encuesta Nacional de Instrumentos Financieros (ENIF) 2021, el 50.8 por ciento de la población de 18 a 70 años, separa el dinero para pagos y deudas del gasto diario, lo cual ya representa un avance en la educación financiera, sin embargo no la totalidad de ella, pues son menores los porcentajes de quienes llevan un registro de sus deudas o pagos pendientes por hacer (41.5 por ciento), hacen anotaciones de sus gastos (23.5 por ciento), hacen un presupuesto o registro de sus ingresos o gastos (22.5 por ciento) y de quienes tienen pagos domiciliados o herramientas de administración de finanzas (17.6 por ciento).

El mismo estudio de tres años antes, 2018, reveló que México sólo el 30 por ciento de su población cuenta con educación financiera, en contraste con Suecia, Noruega y Dinamarca cuyos porcentajes se elevan a un 71 por ciento, Canadá 68 por ciento y Reino Unido a un 67 por ciento.

En ese sentido, el director general de Educación Financiera de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), el doctor Wilfrido Perea Curiel, dijo en entrevista con SinEmbargo que en materia de habilidades y conocimientos de educación financiera México se encuentra por debajo del promedio de los países de la OCDE.

Lo cual deja ver que «es un mínimo porcentaje de mexicanos que hacen un presupuesto que tienen conocimiento de cómo manejar su crédito y el ahorro».

«Hay muchísimo esfuerzo por hacer, y es verdaderamente residual la población que en este país tiene una debida y adecuada educación financiera. La gente contrata un plástico, una tarjeta de crédito o débido o un seguro, porque es lo que tiene a la mano, porque es el representante que lo abordó», insistió el especialista.

[pdf-embedder url=»https://www.sinembargo.mx/wp-content/uploads/2022/07/enif_2021_resultados.pdf»]

Asimismo, en el estudio publicado en 2020 Iniciativas Privadas de Educación Financiera en México: Oferta, Demanda y Oportunidades de Mejora, realizado por Nacional Monte de Piedad en alianza con el Centro de Estudios de Competitividad del Instituto Tecnológico Autónomo de México (ITAM), reveló que un 67 por ciento de la población se encuentra en una situación crítica por tener rezagos en aspectos específicos de conocimiento, comportamiento, planeación y uso de los servicios financieros.

De esta cifra se desprende que 12 por ciento de la población tiene conocimientos financieros “deficientes” y 22 por ciento conocimientos “débiles”, ambos conformados por perfiles sociodemográficos de personas sin estudios o con educación básica concluida, con muy escasa familiaridad con el uso de la tecnología, principalmente el celular, y del cual, las mujeres dedicadas al hogar son quienes conforman la mayor parte de la población con este nivel.

El estudio mencionó que sólo 33 por ciento de la población cuenta con un nivel “básico” de conocimientos sobre finanzas, y el porcentaje está comprendido mayoríquienes cuentan con estudios de educación media superior que tienen un trabajo o trabajan en el hogar, pero no cuentan con un seguro médico y no todo este porcentaje cuenta con un teléfono inteligente.

Ante el panorama anterior, el director general de Educación Financiera de la Condusef añadió que uno de los mayores problemas en los que está sustentada la baja cifra de personas con educación financiera en México tiene que ver con que el término no resulta familiar o cotidiano, y contrario a lo que realmente es, se tiene una concepción «elitista» del mismo.

«Desde la Condusef estamos haciendo un gran esfuerzo por desacrilizar el concepto de educación financiera, por restarle formalidad, tecnisismos; hay una definición de educación financiera que aplica la OCDE y que contempla verdaderamente muchísimos elementos y es la que por convención se utiliza en foros académicos. Pero hemos hecho un esfuerzo por restarle peso a la identidad de educación financiera y yo lo pondría en otros términos: entendemos por educación financiera los elementos y habilidades que deben tener los usuarios para utilizar a su favor estos productos [financieros]. En resumen, lo que trato de decir es que por educación financiera se entiende asi de lisa y llanamente: la mejor administración de las finanzas personales. […] Se cree que educación financiera es cuando se habla de amplias finanzas, de altos recursos y no es así», comentó el funcionario de Condusef.

Por su parte, Edgar Castillo, profesor de la Escuela de Finanzas del Tecnológico de Monterrey recalcó que se debe entender por educación financiera como los conocimientos que necesitamos para poder hacer frente a nuestro futuro: «básicamente cuanto gastamos, cuanto invertimos, cuánto ganamos y la idea es que con una buena educación financiera podamos hacer frente a todos los retos que nos pone la vida y en primera instancia cubrir nuestras necesidades básicas y luego en temas de deseos, de gustos, en lujos».

El hecho de que México no tenga ni siquiera el promedio (de la OCDE) en educación financiera se refleja en la administración de los ingresos en los hogares mexicanos, que además de todo son bajos debido a que el salario mínimo en el país es de 172.87 pesos diarios, y más cuando el mundo se encuentra en complicaciones como la pandemia de COVID-19, la guerra en Ucrania, las irrupciones en la cadena de suministros y la crisis de chips semiconductores, situaciones que han provocado un momento complejo en la economía como la caída y estancamiento del PIB y las altas tasas inflacionarias.

Por ello, el representante de la Condusef dijo a SinEmbargo que el pilar para iniciarse en la educación financiera está la elaboración de un presupuesto e el que podamos anotar los ingresos que se generan contra los gastos que se tienen y así observar donde se necesita ajustar el dinero.

«Es precisamente ahí donde hay que poner el dedo. Es en tiempos de contingencias como los que estamos viviendo, en tiempos de inflación –que por cierto este entorno inflacionario es algo que no se había vivido, los jóvenes que tiene 20 y tantos años no habían enfrentado un entorno económico de estas características–, en estos entornos adversos cuando suben los precios de la canasta básica, cuando cobra relevancia la educación financiera, porque los recursos son pocos. […] Hablamos del mejor manejo de nuestra cartera, y en un entorno de inflación, en tiempos de ‘vacas flacas’, justamente lo que hay que hacer es comparar precios, ser mejor administrados, inhabilitar un sinnumero de gastos hormigas que tenemos presentes, hacer una revisión de cuál es nuestro ingreso y tener muy clara la regla de oro de la educación financiera que es: por ningún motivo debes tener más gastos que tus ingresos».

Y agregó: «hay que adquirir hábitos de consumo muy informados, y por ello mismo, la educación finaniera en un entorno económico como el que estamos viviendo cobra mucha relevancia. Ahí justamente donde el recurso es escaso tenemos que echar más herramienta para ser mejor administrados. Hay que revisar gastos de la vida cotidiana como el bolero, los servicios de streaming ¿realmente necesitas pagar tantas plataformas a la vez?, ¿realmente necesitas el paquete de telefonía celular que tienes contratado?, ¿realmente necesitas una tarjeta de crédito vip blindada?, ¿el café de cafetería que te tomas es necesario? A lo mejor tus necesidades quedan cubiertas con otros productos más económico».

Según un análisis de la Condusef el streaming se ha convertido en un “gasto hormiga” en los hogares mexicanos ya que, pese a los repuntes de contagios ocurridos en agosto de 2021 y posteriormente entre diciembre del mismo año y enero de este 2022, la vuelta a la “normalidad” se ha habilitado en todos los estados del país, por lo que la ciudadanía pasa menor tiempo en sus hogares, ya sea por actividades laborales o recreativas. Hasta 2021, los mexicanos pagaban alrededor de 5 mil pesos anuales en promedio por este tipo de plataformas, precio que se elevaría conforme al incremento de costos de cada plataforma.

De la misma forma, un estudio realizado por Scotiabank en 2014 mostró que los “gastos hormiga” absorben 734 pesos semanales del salario de los mexicanos, y ocho de cada 10 personas destinan parte de sus ingresos para comprar artículos de los que podrían prescindir.

La encuesta también encontró que siete de cada 10 mexicanos desconoce el concepto de “gasto hormiga”, esto se debe a que en general pasan desapercibidos para la gente, ya que únicamente un 34 por ciento de los entrevistados aseguró llevar un registro detallado de sus gastos diario.

«La gran bondad de un presupuesto es que ahí ves con toda claridad cómo se te va el dinero y qué gastos son necesarios y cuales no lo son. A lo mejor pareciera una respuesta muy simple, pero es todo un escudo para salir de este entorno con un presupuesto personal y familiar. ¿Genera esto un cambio? Por supuesto, porque si tu tienes claro cuanto es lo que debes destinar para distintos rubros de tu gasto, vas a tener claro que en algunos ya estas sobregirado, que ya no puedes gastar de esa manera. Sin duda alguna estamos mejor parados todos ante cualquier adversidad si tenemos un presupuesto, de un ahorro», resaltó el funcionario de la Comisión.

IMPORTANCIA DE LA EDUACIÓN FINANCIERA

La ENIF 2021 mostró que 67.8 por ciento de las personas de 18 a 70 años tiene algún tipo de producto financiero formal: cuenta de ahorro, crédito, seguro o afore, lo que equivale a 56.7 millones de personas. Sin embargo, como lo indicaron los dos especialistas consultados por este medio, este tipo de productos no suelen ser comparados para elegir el mejor, sino que las y los mexicanos se quedan con aquellos que tienen a la mano.

«Resulta muy circunstancial y en general, los mexicanos no tenemos el buen hábito de hacer comparación de productos financieros y de recurrir a simuladores –que ya hay en la Condusef, en el Banxico– en donde la gente puede comparar los productos financieros», explicó el doctor Wilfrido Perea Curiel.

El hecho de no elegir de forma adecuada un producto financiero puede resultar en contratar tarjetas de crédito con altas tasa de interés, un seguro médico que no sea adecuado a las necesidades a cubrir, elegir un fondo de ahorro menos beneficioso que otros en el mercado, etcétera.

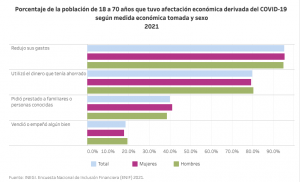

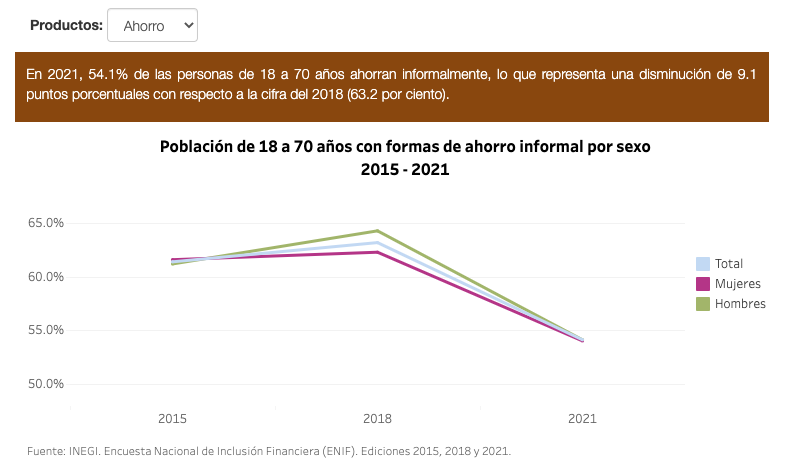

Uno de los rubros más afectados por la falta de hábitos financieros saludables, que se adquieren através de la educación financiera, es el del ahorro. La Encuesta del Inegi mostró que un 56.4 por ciento de los hombres de 18 a 70 años tienen una cuenta de ahorro formal mientras que para las mujeres del mismo rango de edad la cifra es del 42.6 por ciento, una brecha de género de 13.8 puntos porcentuales. Sin embargo, en la informalidad el total es de 54.1 por ciento de las personas de 18 a 70 años ahorran informalmente, siendo exactamente la misma cifra para hombre y para mujeres. Y pese a que representa una disminución de 9.1 puntos porcentuales con respecto a la cifra del 2018 (63.2 por ciento) aún son más las personas que ahorran en la informalidad.

«Debemos procurarnos ese blindaje, ese resorte que nos permita afrontar de la mejor manera posible ese imprevisto. Ahora bien, tenemos indicadores de que es muy escasa la población que tiene esta sana práctica y lamentablemente quienes lo hacen lo hacen através del ahorro informal, me refiero a la figura de la tanda. Es una práctica ya muy institucionalizada, pero sabemos que pasan cosas: se puede desaparecer de la noche a la mañana la persona que organiza, o no se completan los números, etcétera. Hay formas más seguras y más inteligentes de ahorrar», comentó el director de Educación Financiera de la Condusef y añadió que actualmente hay muchas instituciones bancarias que están haciendo un esfuerzo por agregar en su banca móvil agregar un apartado de ahorro y de predeterminar un cierto porcentaje del ingreso justamente con este fin.

El profesor del Tec de Monterrey, Edgar Castillo, expresó además que en general la importancia del ahorro radica en protegerse ante los cambios generalizados en los precios, la inflación.

«La diferencia [entre quienes tienen educación financiera y quienes no] se ve claramente en el estilo de vida y en cómo cubren sus necesidades básicas. Antes de pensar en invertir lo primero que tenemos que hacer es cubrir nuestras necesidades básicas. Cuando vivimos en una economía que ganamos 10 y gastamos 15, pues pensar en invertir es muy difícil. Entonces, antes de cualquier cosa hay que establecer que de ser posible, la regla de que un 10 o 15 por ciento de tu sueldo se vaya a tu ahorro. Como en México los salarios son muy bajos, primero hay que cubrir las necesidades, y de ser posible aunque sean 50 o 100 pesos guardarlos para ahorrar y estar protegidos ante situaciones complejas. Sabemos que los sueldos no alcanzan, pero hay que reevaluar nuestra situación actual, tratar de entender donde estamos parados y ordenarnos, hacer un presupuesto y sobre eso trabajar para intentar mejorar la situación. A veces es complicado porque tienes 10 pesos en la bolsa y los 10 te los quieres gastar, pero hay que intentar organizarnos mejor», sostuvo.

Además del ahorro, hasta 2021 el 32.7 por ciento de las personas de 18 a 70 años tienen al menos un crédito formal, lo que representa 27.4 millones de personas. En comparación, un 30.5 por ciento de la población tiene algún crédito informal, sólo un 2.2 por ciento por debajo de lo formal.

«Se habla mucho de salud física, se habla mucho de salud mental, pero poco se habla de la centralidad que tiene en la vida de las personas la salud financiera. Si uno no goza de una adecuada salud financiera, a la larga vas a tener relaciones interpersonales medidas por el conflicto; y si tu no tienes control sobre tu situación financiera, a la larga eso te puede generar estrés, y eventualmente hasta una enfermedad. Así de importante es gozar de una buena salud financiera. […] Por supuesto que cualquier persona que tiene el cuidado de hacer esta planeación de sus gastos está en muchas mejores condiciones de atender cualquier contingencia que pueda presentarse. Si hay una diferencia evidente entre quien tiene la claridad de que no puede estar pagando tres plataformas de streaming a la vez, en quien tiene la claridad de que no puede hacer gastos suntuosos por el momento, a quien simplemente lo hace por consumir», subrayó Perea Curiel.

RECOMENDACIONES

En ese sentido, la Condusef consideró algunos consejos para aplicar y estar más preparados para los cambios bruscos en los precios de bienes y servicios de consumo habitual:

1. Elaborar un presupuesto familiar con detalles sobre los ingresos, gastos y periodos en los que éstos se realizan. Esto permitirá detectar y priorizar cuáles son los gastos necesarios, por ende, cuáles pueden dejarse para después o suprimirse definitivamente. Sobre este punto la Condusef recalcó que antes de comprar algo es indispensable considerar de manera objetiva si es estrictamente necesario adquirirlo: «para ello pregúntate: ¿realmente lo necesito?».

2. Elaborar una lista de productos necesarios para sólo comprar lo indispensable, y antes de realizar cualquier compra será necesario comparar precios y calidad de los productos, considerando tanto en tiendas físicas como en plataformas de comercio electrónico confiables, lo que permitirá la adquisición de las ofertas más económicas de los productos necesarios en su hogar.

3. Dar oportunidad a las marcas más económicas que garanticen una buena calidad, aunque no sean las que se consumen en el hogar por costumbre o las favoritas. «Una excelente opción son las llamadas marcas “libres” o “blancas”, una línea de productos genéricos que el supermercado vende bajo su nombre con muy buen nivel de calidad, ya que son productos que el comercio encarga a uno de los propios proveedores de las marcas que vende», sostuvo la Comisión.

??? Aprende a manejar un cultivo, desde la preparación del terreno hasta la venta de la cosecha. ¡Fórmate como Técnico en Cultivo de Vegetales!

Recuerda que el curso es libre y gratuito. #CapacítateParaElEmpleo

➡ https://t.co/0o2qaP9XfX pic.twitter.com/q80sF5WMhd

— ACCIMMYT (@ACCIMMYT) May 13, 2022

4. Pensar dos veces la compra de productos en ofertas, ya que algunas no son más que engaños. La Condusef ejemplificó que el llamado «2×1» es un anzuelo que con frecuencia hace a las personas comprar cosas que no necesitan, sin embargo a veces en otros comercios tienen mejores precios sin ofrecer descuentos. Para saber si se trata de una oferta conveniente, se debe comparar el precio unitario antes de comprar. También ser precavido con los meses sin intereses, pues si bien es esta una excelente opción para pagar poco a poco alguna compra, es mejor no adquirir muchos productos/servicios bajo este esquema «o de lo contrario acabarás con una deuda mensual altísima».

5. Realizar un análisis detallado de gastos prescindibles, pequeños y recurrentes, también llamados “gastos hormiga”, con el propósito de recortar algunos para poder generar un ahorro. Si bien su costo independiente pareciera poco, varios de ellos en conjunto sí pueden constituir un monto significativo.

6. Otra buena estrategia para afrontar la inflación es anticiparse a la compra de bienes o productos que una familia necesitará en un futuro próximo. Por ejemplo, adquirir útiles escolares antes de que empiece la temporada escolar, para que los precios no sean los más elevados por la temporada. Complementario a esto, también es recomendable comprar una cantidad menor a la que generalmente se acostumbra mientras la economía se recupera.

7. La Comisión recomendó posterga gastos que no resultan indispensables mientras el entorno inflacionario permanece. Por ejemplo, no llevar a cabo alguna remodelación del hogar, o el cambio de algún mueble o aparatos que aún funcionen.

8. En lugar de dejar los recursos en una cuenta de depósito, será preferible invertir en instrumentos como Certificados de la Tesorería (Cetes) desde cantidades de 100 pesos, o en Pagarés con Rendimiento Liquidable al Vencimiento (PRLV), desde 10 mil pesos, para así sacarle más provecho al dinero que se tiene como «inactivo» o en una cuenta tradicional de ahorro. Además, puedes disponer de su dinero en el momento que lo desees.