En México, seis de cada 10 personas adultas no llevan un registro de sus gastos mensuales, lo que produce un desequilibrio financiero a corto y largo plazo, ya que usualmente se gasta mayor cantidad de dinero de los ingresos que se tienen. Tener finanzas saludables parte de una buena planeación financiera, con lo que se pueden evitar anomalías monetarias como la "cuesta de enero".

Ciudad de México, 3 de enero (SinEmbargo).- Luego de las fiestas decembrinas, los bolsillos de las familias mexicanas se encuentran muy afectados, debido a los fuertes gastos hechos en dicha época. Sin embargo, los gastos que se generen durante las primeras quincenas del año pueden sobrellevarse al recortar algunos gastos innecesarios y apretar los bolsillos para ahorrar algunos pesos.

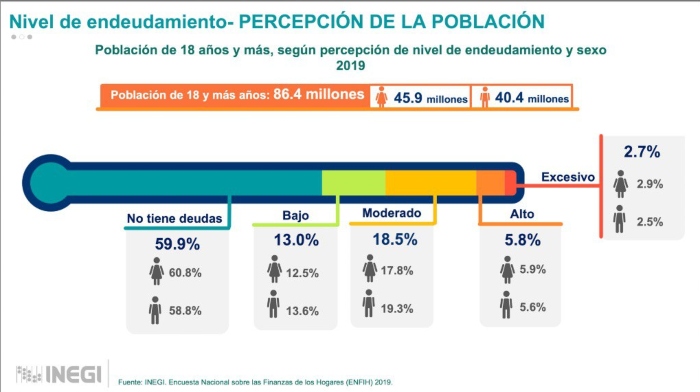

De acuerdo con el Instituto Nacional de Estadística y Geografía (Inegi), la percepción de la población mayor de 18 años en su nivel de endeudamiento es mayoritariamente libre de deudas (un 59.9 por ciento), pero un 40 por ciento de la ciudadanía se encuentra entre un lugar bajo a excesivo de endeudamiento.

La Encuesta Nacional sobre las Finanzas de los Hogares (ENFH) de 2019 mostró que un 13 por ciento de las personas se encuentran en un nivel bajo de deudas, el 18.5 por ciento en nivel moderado, el 5.8 por ciento en nivel alto y el 2.7 por ciento en nivel excesivo de deudas.

Además, el 28 por ciento de los hogares de México cuentan con ahorros informales –dinero ahorrado en una caja de ahorro de conocidos o del trabajo, dinero guardado con familiares o amigos, en una tanda, prestado como forma de ahorro u otro– y sólo un 17.2 por ciento cuenta con ahorro formal –cuentas de ahorro y de cheques en bancos–.

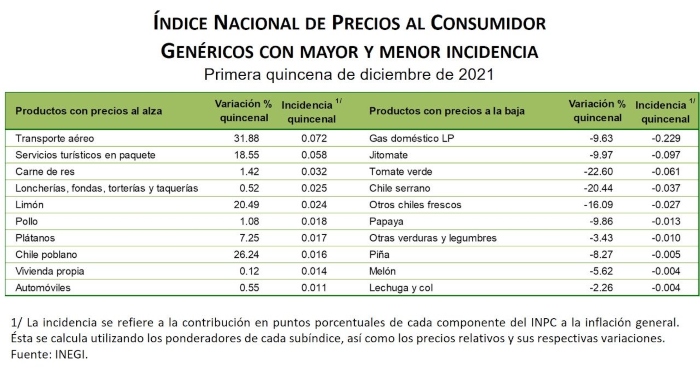

Particularmente, este periodo post festivo podrá ser severamente difícil debido al incremento de los índices de precios al consumidor, indicador mejor conocido como inflación. Los datos del Inegi revelaron que para la primera semana de diciembre, el Índice Nacional de Precios al Consumidor (INPC) tuvo un incremento en noviembre de 1.14 por ciento, el mayor aumento para dicho mes en 21 años, con lo que la inflación general anual quedó en 7.37 por ciento, es decir, 1.13 puntos más que en octubre.

Hacia la primera quincena de diciembre, la inflación anual quedó en 7.45 por ciento, teniendo mayor repercusión en productos como carne de res, limónes, pollo y plátanos.

En su primera edición de este año de la Revista del Consumidor, la Procuraduría Federal del Consumidor (Profeco) sugirió a las y los ciudadanos que uno de los propósitos para este año 2022 es convertir en un hábito la planeación financiera, precisamente para evitar deudas y hacer rendir los ingresos del hogar.

PLANEA TUS FINANZAS

El primer paso para la planeación es identificar los gastos y los ingresos con los que cuenta para así establecer los momentos en que se realizan las entradas y salidas de dinero, con esto se podrá apartar el dinero de los pagos necesarios durante el mes y no tener que recurrir a préstamos o a pagos de intereses por impago.

Antes de salir de compras piensa qué es lo que necesitas y anótalo para no olvidarlo. Lleva contigo sólo el dinero que necesitas, para evitar compras innecesarias o por impulso. Esto también te ayudará a evitar "gastos hormiga".

No utilices (o hazlo al mínimo) tu tarjeta de crédito, has compras después de la fecha de corte para tener más tiempo para saldar la deuda y, sobre todo, recuerda que este dinero no es una extensión de tus ingresos, sino dinero prestado que tendrás que pagar.

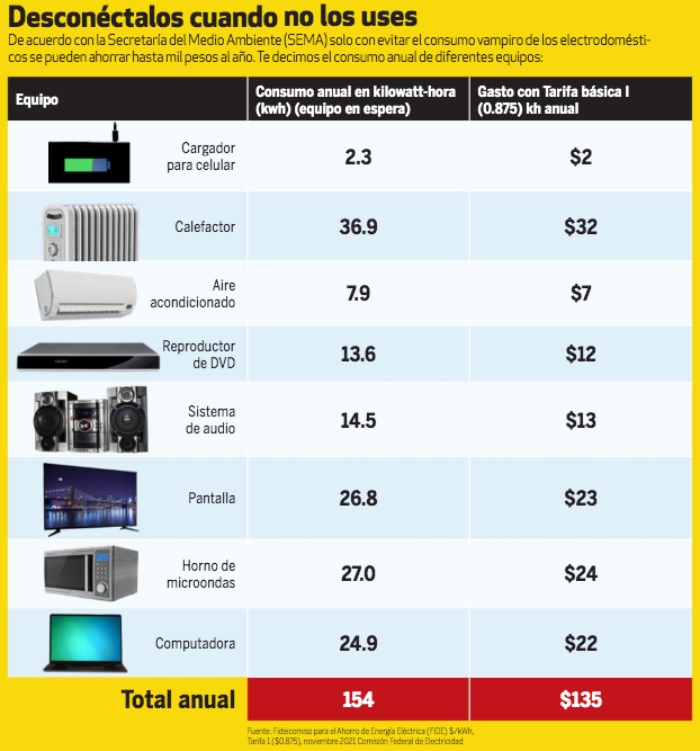

"VAMPIROS ENERGÉTICOS"

Parte de ahorrar no sólo consiste en guardar dinero, sino en ahorrar en los gastos obligados y cotidianos como el gasto de luz, gas y agua.

En el caso de la luz, si un aparato electrónico o electrodoméstico no se desconecta mientras no se está utilizando, provoca pequeñas cantidades aumentando la cantidad a pagar en el recibo.

Según la Comisión Nacional para el Uso Eficiente de la Energía (Conuee), algunos de los aparatos que se dejan conectados 24 horas al día llegan a consumir más energía o desperdiciarla que cuando están en uso efectivo.

Parte de identificar aquellos aparatos que gastan energía incluso cuando están apagados debes tomar en cuenta: aquellos dispositivos que utilzan controles remotos, que funcionen con baterías recargables, que tienen pantalla digital, cuente con una fuente de poder o unidad externa de suministro de energía, si se calienta el cable cerca del contacto cuando el aparato está apagado, y si el equipo no cuenta con interruptor de apagado.

En ese sentido, en un hogar promedio se pueden identificar hasta 10 "vampiros energéticos", lo que según la Profeco, equivaldría a tener encendido un foco de 60 watts diariamente.

Entre los aparatos más comunes que consumen energía pese a no estar en uso se encuentran los cargadores de dispositivos móviles (celulares, tabletas electrónicas, entre otros), aire acondicionado, reproductor de DVD, sistemas de audio, televisiones, hornos de microhondas y computadoras.

EVITA "GASTOS HORMIGA"

Los gastos "hormiga" son aquellos que por ser mínimos pareciera que no repercuten en la economía personal, sin embargo, el cúmulo de éstos, al hacerse de manera constante, tienen un peso importante en la cartera.

Comprar agua embotellada, una botana, refrescos o cigarros son de los más comunes para las y los mexicanos, ya que éstos suelen hacerse de manera diaria o al menos 3 veces a la semana.

Si bien no significa que no puedas darte ningún "gusto", reducir éstos te permitirá destinar mayor dinero a tu ahorro. El primer paso para dejar este tipo de gastos es identificar qué tipo de gustos estás dispuesto a dejar y cuáles representan algo importante.

También puedes buscar opciones más económicas (o gratuitas) de aquellos productos que consumes, no sólo en los pequeños gastos, ya que esta regla puede aplicar en los productos de la canasta básica –como alimentos o higiene personal– y en actividades como ejercicio o recreación.

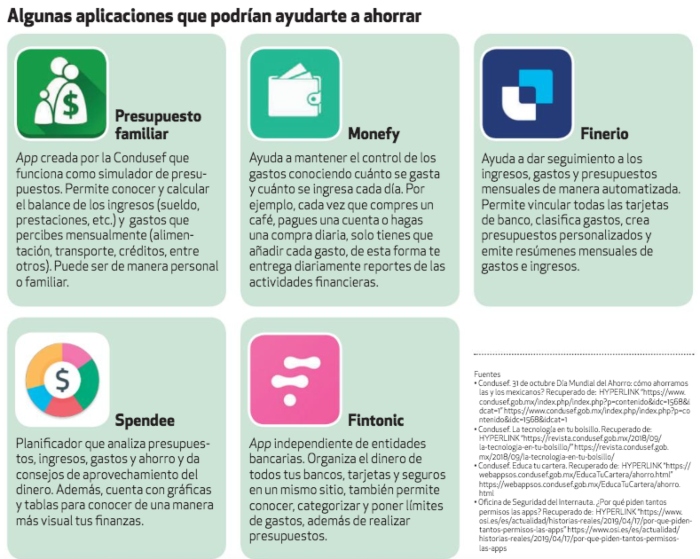

APPS PARA APOYARTE

Si bien organizar el dinero puede ser complejo, las aplicaciones tecnológicas pueden significar un gran apoyo para la ciudadanía, ya que funcionan por medio de cuentas automatizadas a partir de que detecte patrones de gastos y consumo.

La Profeco ha recomendado algunas aplicaciones de uso fácil que pueden simplificar la tarea de planeación financiera. La primera de ellas es "presupuesto familiar", creada por la Comisión Nacional para la Protección y la Defensa de los Usuarios de Servicios Financieros (Condusef), la cual funciona como un simulador que permite conocer y calcular el balance de los ingresos y gastos ya sea de manera personal o familiar.

Monefy también es una de las aplicaciones recomendadas por la dependencia, ya que ayuda a mantener el control de gastos conociendo cuánto se gasta y cuánto se ingresa cada día. Por ejemplo, cada que hagas una compra la registras y te entrega reportes diarios.

Finiero ayuda a dar seguimiento a los ingresos, gastos y presupuestos mensuales de manera automatizada. Además permite vincular las tarjetas bancarias, clasificar los gastos y crear presupuestos personalizados.

Otra de las aplicaciones es Spendee, con la cual se pueden analizar presupuestos, ingresos, gastos y ahorros. También da consejos de aprovechamiento del dinero y cuenta con gráficas y tablas para reconocer de manera más visual las finanzas personales.

Por último, Fintonic es una aplicación independiente de identidades bancarias con la que se organiza el dinero de todos tus bancos, tarjetas y seguros para así conocer, clasificar y poner límites a los gastos que se realizan.

Profeco recomienda que antes de descargar cualquier aplicación se debe verificar quien es el desarrollador de la misma, descargar sólo de tiendas oficiales (Google Play Store y Apple Store), revisar el número de descargas y calificación de la otros usuarios; y leer las políticas de privacidad y términos de uso par saber qué datos estás cediendo.