Adquirir una vivienda siendo joven es un gran desafío, especialmente por el nivel de salario de los jóvenes y la carencia de ahorros, ya que realizar esta compra requería un ajuste de la cartera entre menor sea tu presupuesto mensual. Pero es ahí donde entra la opción de solicitar un crédito.

Ciudad de México, 6 de enero (SinEmbargo).– La adquisición de una vivienda propia es uno de los principales desafíos que enfrenta los jóvenes especialmente por los bajos salarios que perciben y por la carencia de ahorros, revelan una serie de indicadores-

Frente a este panorama, a los millennials, que actualmente son la segunda generación más joven en el mercado de trabajo, les ha tocado decidir entre destinar más del 50 por ciento de sus ingresos mensuales a una renta o ajustar la cartera para ahorrar y evaluar si tienen la posibilidad de comprar un hogar.

Si bien es complicada esta última opción, no resulta imposible para algunas personas, siempre y cuando se tenga accesibilidad a información entendible sobre el tema, disciplina financiera, pero sobre todo, la posibilidad del ahorro, señalan expertos en el tema consultados por SinEmbargo.

Un crédito hipotecario es un préstamo que otorgan las instituciones bancarias a sus clientes y en el que el inmueble que se adquiere queda como garantía de la persona pagará su deuda.

De acuerdo con las cifras del Sistema Nacional de Información e Indicadores de Vivienda (SNIIV), el promedio de edad en que una persona adquiere un crédito para vivienda es entre los 30 a los 35 años.

Y precisamente este rango de edades se ubica entre la llamada «generación millennial«, es decir, todas las personas que nacieron entre 1980 a 1996 (que tienen actualmente entre 40 a 25 años de edad).

De acuerdo con el «Perfil de Ingresos y gastos de los Millennial en la pandemia«, elaborado por BBVA México, se estima que casi 20 millones de personas de esta generación trabajaron durante la segunda mitad de 2020, lo que equivale casi a uno de cada 3 trabajadores activos.

El ingreso corriente personal de la población millennial ascendió a 7 mil 251 pesos mensuales, mientras que entre los miembros de la Generación X (nacidos entre 1965 y 1982) fue 12.3 por ciento superior, llegó a 8 mil 141 pesos mensuales.

[pdf-embedder url=»https://www.sinembargo.mx/wp-content/uploads/2021/08/https___www.bbva_.com_wp-content_uploads_2021_08_Millennials_Perfil_de_ingresos_y_egresos.pdf» title=»https___www.bbva.com_wp-content_uploads_2021_08_Millennials_Perfil_de_ingresos_y_egresos»]

Con la directriz de dicho estudio, la población millennial que decide independizarse y residir fuera de la vivienda de sus padres, debe evaluar la calidad y costo de la nueva la vida. Uno de los gastos más importantes es el pago por la renta de la vivienda.

En el caso del Valle de México, para la población de esta generación la Ciudad de México fue la más costosa para la renta de una vivienda, pues en 2020 ascendió a 5 mil 062 pesos mensuales en promedio, es decir, el 54.3 por ciento de su salario promedio como empleado.

Otras entidades con los costos relativamente más elevados en la renta de una vivienda fueron: Querétaro (3 mil 759 pesos mensuales), Nuevo León (3 mil 637), Baja California (3 mil 177) y Baja California Sur (2 mil 952).

LOS MILLENNIALS SÍ QUIEREN CASA

Fernando Soto Hay, director general de Tu Hipoteca Fácil, dijo en entrevista con SinEmbargo que se tiene la falsa creencia de que los jóvenes no están buscando invertir su dinero en un patrimonio inmueble, sin embargo, muchos de ellos si lo hacen, pero no buscando una casa tradicional, sino espacios más pequeños, como un departamento, que se adapte a sus necesidades.

«Los créditos hipotecarios son la forma de hacer el futuro presente, porque te prestan el dinero hoy para que compres algo que de otra forma no podrías comprar hasta que tuvieras todo el dinero reunido, y para ese entonces, seguramente tus necesidades ya cambiaron o la casa que querías comprar probablemente ya no exista», explicó.

Respecto a la edad de los compradores, Soto Hay recalcó que también es un error común pensar que los jóvenes de entre 25 a 30 años no pueden adquirir una casa por falta de ahorros, ya que ahora hay muchos créditos existentes que permiten saldar una deuda inmobiliaria en los plazos de 10, 15 o 20 años.

«Hay una falsa creencia de que no les interesa comprar una casa y que no pueden comprarla. Son falsas ambas cosas. Lo que sí necesitan los millennials, y todo aquel que quiera comprar una vivienda, es ahorrar una cantidad de dinero importante que te permita dar el enganche de tu nuevo hogar», agregó el especialista.

El enganche es usualmente del 20 por ciento del valor del inmueble, más los gastos de escrituración, que se ubican entre el 6 y el 10 por ciento.

«¿Cómo ahorras para tu enganche? Viviendo en casa de tus papás, siendo disciplinado ahorrando al menos el 30 por ciento de tu ingreso bruto mensual, evitando los gastos hormiga o en cuestiones banales, haciendo un consumo inteligente de tu estilo de vida, y así lo vas a obtener», insistió el director general de Tu Hipoteca Fácil.

En la entrevista también indicó que para una persona con un sueldo promedio mensual de alrededor de 15 mil pesos mexicanos, una persona lograría juntar el enganche para su patrimonio en aproximadamente dos o tres años.

Sin embargo, remarcó que «hay que tener los pies en la tierra» y considerar que la primera vivienda que se adquiere suele ser modesta en tamaño, alejada de la zona céntrica de la urbanidad, pues también los ingresos y ahorros de las personas son menores entre menor edad y experiencia laboral se tenga.

«Nuestra primera casa no es la casa de nuestros sueños. Es una casa o departamento pequeño, que con el tiempo vamos a usar y disfrutar. Va a ir teniendo plusvalía, si no compramos un ‘elefante blanco’, y entre lo que amortizamos del capital del crédito, más la plusvalía, más nuestro capital cuando vendamos esa primera vivienda, nos va a permitir tener una cantidad suficiente para comprar una casa o departamento más grande, más bonito, mejor ubicado y que se adecúe mejor a nuestras necesidades».

Soto Hay, de Tu Hipoteca Fácil, dejó los siguientes consejos para aquellos lectores interesados en comenzar a planear la adquisición de un bien inmueble:

– Ahorra en familia o pareja

De ser posible, ahorra entre el 15 y el 20 por ciento de tus ingresos mensuales para la compra de una casa. Este dinero podrás destinarlo para el enganche o la primera mensualidad del crédito hipotecario. Para que esta tarea sea más sencilla, el ahorro en pareja o familia es una opción que vuelve más fácil el reunir una cantidad de dinero en un menor tiempo. Para esta modalidad, se debe considerar el ingreso de todos los participantes, sin embargo, el punto clave será la constancia en las aportaciones.

– Reduce gastos

El primer paso para considerar aumentar tu ahorro es reconocer y recortar gastos innecesarios, empezando por aquellos “gastos hormiga”, en poco tiempo verás una mejora notable en tu bolsillo. Hacer un diagnóstico de tus finanzas te permitirá ubicar aquellas salidas de dinero que podrías suprimir o modificar por opciones gratuitas o de menor costo.

– Utiliza tus puntos Infonavit

El crédito del Infonavit siempre es una gran ayuda a la hora de comprar una casa, pues no se requiere contar con un historial crediticio para solicitarlo, sino que el sistema de puntos te hace acreedor al mismo. Dependiendo de cómo lo desees manejar, puedes solicitar el crédito hipotecario completo a esta institución, o bien, combinarlo con un crédito bancario y pagar una parte con el crédito Infonavit. Recientemente, esta institución ha simplificado sus trámites, lo que te permitirá ahorrar tiempo.

– Explora diferentes opciones hipotecarias

Analiza bien todas las opciones que tienes disponibles para solicitar un préstamo. Además de las opciones gubernamentales (Infonavit, Fovissste), la mayoría de las instituciones bancarias ofrecen créditos que varían entre sus beneficios.

Para comparar las tasas e intereses que ofrece cada una, la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef) cuenta con cuadros comparativos que podrían facilitar tu búsqueda. Con esta herramienta podrás revisar:

-Cobertura /valor de la vivienda.

-Monto sujeto a financiar.

-Enganche.

-Plazo para liquidar la deuda.

-Tasa de interés.

-Prepagos.

[pdf-embedder url=»https://www.sinembargo.mx/wp-content/uploads/2022/01/comparación-créditos-hipotecarios.pdf»]

Una vez que verifiques el registro de la institución financiera digital ante la Condusef, Banxico o la CNBV para evitar estafas, puedes recurrir a un simulador de crédito, disponible en la página de la Comisión y la mayoría de instituciones que ofrecen este servicio

– Consulta a un experto

Apóyate de un experto que te ayude a despejar dudas y aclarar conceptos que no conozcas. Para tomar una decisión de esta magnitud debes estar completamente informado sobre los detalles de tus finanzas, y sobre todo, tener la seguridad de que tu dinero se está empleando de la forma más inteligente y benéfica para ti.

DEUDA HIPOTECARIA EN MÉXICO

El mercado hipotecario se aceleró en México en el 2021 y aumentó el acceso a vivienda, mientras que el número de inmuebles en malas condiciones o en hacinamiento cayó en más de 543 mil, un suceso “no visto en más de 10 años”, explicó BBVA México en septiembre.

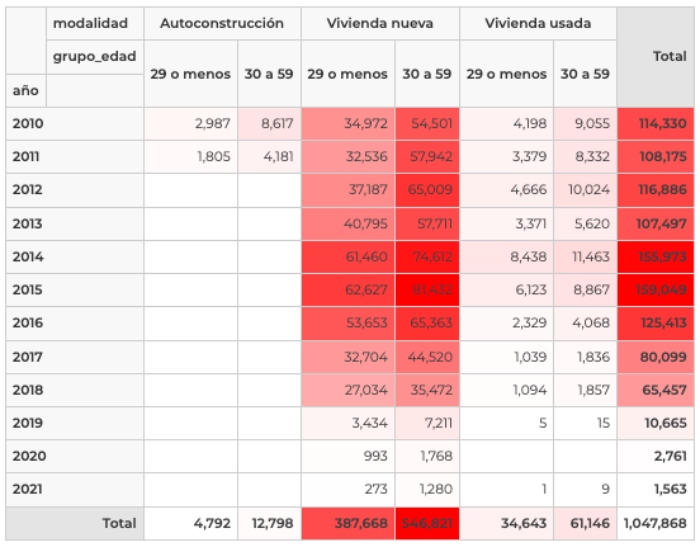

La Comisión Nacional de Vivienda (Conavi) reveló que el mercado hipotecario de los últimos 11 años para la adquisición de una vivienda nueva en México, entre personas menores de 30 años, se encuentran 387 mil 668 personas; mientras que para las personas de entre 30 a 59 años han solicitado créditos de apoyo un total de 546 mil 821 personas en el mismo periodo de tiempo.

A las cifras anteriores se les suman los 34 mil 643 ciudadanos menores de 29 y los 61 mil 146 de entre 30 a 59 años que buscaron financiamiento para la compra de una vivienda usada.

Según la Encuesta Nacional de Vivienda (ENVI) 2020, la tenencia de deuda de los hogares es diferencial según característica de la persona de referencia, por ejemplo, 15.3 por ciento de los hogares donde la persona de referencia es hombre reportó tener deuda hipotecaria de la vivienda principal, y de 11.7 por ciento en los hogares encabezados por mujeres.

Conforme aumenta la edad de la persona de referencia, el porcentaje de hogares con deuda por vivienda principal disminuye, siendo mayor el porcentaje cuando la persona de referencia tiene entre 35 a 44 años.

El estudio apuntó que la mediana del valor de la deuda por crédito hipotecario de otras propiedades para los hogares con una mujer como referencia es de 252 mil pesos y para aquellos con hombre es de 240 mil pesos. La mediana de la deuda en hogares con persona de referencia mujer, en crédito para vehículos es de 80 mil pesos y para aquellos en donde es un hombre, de 90 mil pesos.

En ese sentido, el 56.9 por ciento de los hogares (20.9 millones) tienen algún tipo de deuda, ya sea hipotecaria (4.2 millones) o no hipotecaria como tarjeta de crédito, créditos de nómina o personales, préstamos, etc. (19.7 millones de hogares).

En el desglose de las deudas financieras, proporcionado en la Encuesta Nacional en las Finanzas de los Hogares (ENFH) 2019, del valor total de la deuda de los hogares el 55.4 por ciento corresponde a deuda hipotecaria, 11.5 por ciento a tarjeta de crédito, 9.3 por ciento a vehículos, 8.4 por ciento a crédito de nómina o personal y 15.4 por ciento a otras deudas.